加密货币时代的税务挑战与应对策略

一、加密货币的基本概念

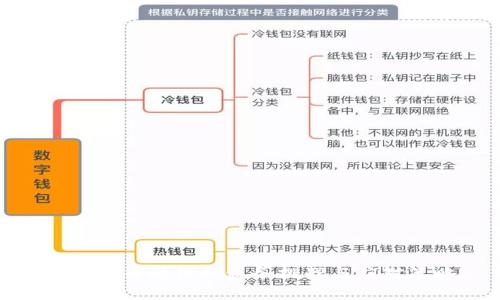

加密货币是一种基于区块链技术的数字货币,其特殊之处在于采用加密技术保障交易的安全性和隐私性。比特币(Bitcoin)是最早被创造出来的加密货币,自2009年问世以来,已经发展出数千种不同类型的加密货币。它们在去中心化、跨境支付、价值存储等多方面展现了其独特的优势。

随着加密货币的广泛传播,投资者、企业、甚至是国家政府都对其表现出浓厚的兴趣。这种新兴资产类别的流行使得其税务规定变得日益复杂,尤其是在如何对待交易、收入和资本利得等方面。

二、加密货币的税务挑战

面对加密货币的快速发展,各国政府和税务机构面临前所未有的挑战。这里我们可以总结出几个主要问题。

1. 如何定义加密货币的法律地位

不同国家对加密货币的定义大相径庭。在一些国家,加密货币被视为货币,而在另一些国家,则被视为财产或商品。这种不一致性使得税务机构难以制定统一的税务政策。

2. 交易记录的透明性

虽然区块链技术提供了一种透明的交易记录,但由于用户的匿名性和去中心化特点,追踪个体的交易行为变得极其困难。这给税务机关带来了挑战,因为他们需要确保交易符合税务法规。

3. 如何计算资本利得税

在加密货币的交易中,如何计算资本利得税仍然是一个挑战。不同国家对加密货币的处置会影响纳税人的税负。例如,某些地区可能将其视为短期资本利得,税率较高。而其他地区则可能允许长期持有造成的低税率。

4. 遗产税及赠与税的考虑

加密货币作为资产在继承和赠与时的处理同样复杂,法律框架尚不完善,税务体系也未能及时更新。这导致了许多纳税人在处理加密货币时感到困惑。

三、各国对加密货币的税务政策

各国在面临加密货币的税务挑战时,采用了不同的政策。以下列举几个主要国家的现行政策:

1. 美国

美国国税局(IRS)在2014年就已将比特币及其他加密货币认定为财产而非货币,从而适用资本利得税。在申报税务时,根据持有时间的不同,纳税人需向IRS报告加密货币的每一笔交易,计算出资本利得或损失。

2. 中国

中国对加密货币持非常谨慎的态度,目前并没有明确的苛责税务政策。尽管如此,相关对加密货币交易的审查频繁,任何形式的币安交易都可能被视为违法。

3. 日本

日本是对加密货币持开放态度的国家,该国税务局将加密货币视为其他收入,税率多达55%。这意味着投资者需要将其视为普通收入予以申报。

4. 欧洲联盟

在欧洲各国,加密货币常被视作资产,而各国税务机构则有权根据资本利得税的规定,针对加密货币的交易收益征税。整体上,欧洲相对较为宽松,但仍需注意各国政策之间的差异。

四、应对策略

为了有效应对加密货币带来的税务挑战,无论是个人还是企业均需采取适当的应对策略。

1. 记录所有交易

无论是投资者还是日常用户,都应记录所有加密货币的交易,包括购买价、出售价、交易日期等。这可以简化与税务机构的交流,使得税务申报过程更为顺利。

2. 寻求专业建议

鉴于加密货币的法律法规、税务政策千差万别,建议用户及时咨询专业人士,以便合理规划税务。专业人士可根据最新的法律规定提供个性化的建议与支持。

3. 关注政策变化

加密货币的相关政策在不断变化,投资者和企业需定期关注税务法规的更新,确保合规性。同时,可通过参加行业协会、研讨会等活动,获取最新的市场洞见。

五、常见问题

1. 加密货币的交易需要缴纳哪些税?

在定义加密货币交易所需缴纳的税种之前,首先要明确为什么要缴纳这些税。加密货币的交易通常会产生以下几类税:

首先是资本利得税,当你的加密货币在出售时价格高于购买时的价格,所产生的利润就需缴纳资本利得税。其次,有些国家会对加密货币的收入征收个人所得税或企业所得税,具体取决于加密货币的使用方式。此外,如果你在加密货币中获取了利息收益,相关的利息也可能会上税。

由于全球各国的税制差异,因此建议投资者对各自所处的国家税法做深入了解。

2. 如何处理加密货币赠与时的税务问题?

如同一般财产的赠与税,加密货币在转赠时也需要遵循相关税务规定。赠与者在赠与加密货币时,需基于赠与时该币的市场价,向税务机关报告相应的赠与情况。

有些国家对此存在免税额和递延税条款,而另一些国家则可能会如实将赠与时市场价值视为收入,直接征税。因此,在进行赠与之前,了解当地规定,确保合规是至关重要的。

3. 投资者如何税务负担?

税务是每个投资者心中不变的主题。针对加密货币投资者来说,可以通过以下几种方式降低税务负担:

首先,利用长交税政策,持有时间越长,适用的税率往往较低。其次,利用亏损收益抵消策略。如果你在某些加密货币上亏损,可以进行对冲,利用亏损来抵消其他投资的盈利。此外,某些国家对小额交易可能免税,投资者可依据这些规定进行合理规划,降低总体税负。

4. 如何在国际投资中应对税务问题?

对于涉及国际投资者,加密货币的税务处理相对复杂。各国对加密货币的法律地位、税务政策存在较大差异,因此投资者在跨境交易时需特别注意相关法规。

建议投资者在交易之前,寻求税务专业人士的帮助。通过制定合理的投资结构,如设立离岸公司,可以有效应对部分税务问题。同时,合理规划投资时机与方式,以便最大限度地利用各国的税收优惠政策。

通过对加密货币的税务挑战与应对策略的探讨,有助于个人与企业更好理解这一新兴领域的复杂性,从而合理规划税务策略,确保在加密货币时代中合法合规地享受投资的收益。